Steuer

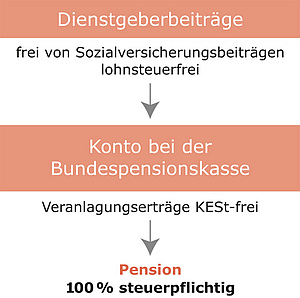

Die Dienstgeberbeiträge werden lohnsteuerfrei in die Bundespensionskasse eingezahlt. Es fallen dafür keine Sozialversicherungsbeiträge an.

Die aus Dienstgeberbeiträgen finanzierte Zusatzpension ist bei Auszahlung zur Gänze lohnsteuerpflichtig. Es werden keine Sozialversicherungsbeiträge abgezogen.

Übersicht: Steuerliche Behandlung der Dienstgeberbeiträge und der daraus finanzierten Pension

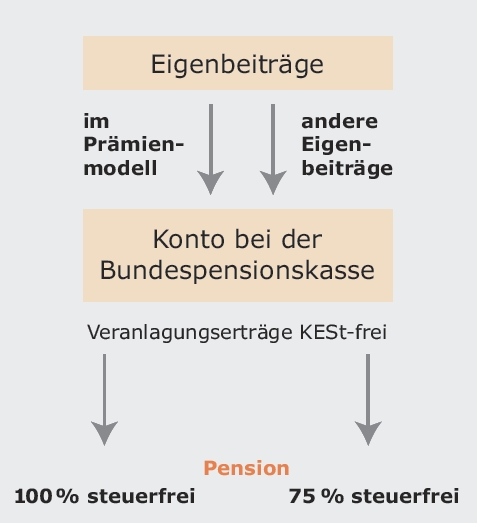

Eigenbeiträge werden grundsätzlich aus dem Nettoeinkommen finanziert. Es gibt jedoch steuerliche Förderungen für Eigenbeiträge.

Da es für Eigenbeiträge eine steuerliche Förderungsmöglichkeit gibt, werden Pensionen unterschiedlich besteuert:

- Prämienmodell: Die Pension aus diesem Pensionskapital ist zu 100 % steuerfrei.

- alle anderen Pensionen aus Eigenbeiträgen: Die Leistung aus diesem Pensionskapital ist zu 75 % steuerfrei und zu 25 % steuerpflichtig.

Übersicht: Steuerliche Behandlung der Beiträge der DienstnehmerInnen und der daraus finanzierten Pension

HINWEIS:

Beachten Sie bitte, dass im Fall einer Barabfindung des Pensionsguthabens die Prämie zurückzuzahlen ist und von der Bundespensionskasse für Sie an das Finanzamt abgeführt wird. Die Veranlagungserträge aus dieser Prämie bleiben Ihnen jedoch erhalten.

Übersteigt der Wert der Zusatzpension zum Zeitpunkt des Pensionsantritts oder bei Beendigung des Dienstverhältnisses vor dem Leistungsfall nicht die gesetzliche Grenze von 15.900,-- Euro (Stand 2025), so kann dieser von der Bundespensionskasse in einem Betrag abgefunden werden (Abfindung).

Aufgrund der aktuell geltenden Steuertarife und der aktuellen Abfindungsgrenze (15.900,-- Euro, Stand 2025) fällt bei diesen Abfindungen derzeit bis 13.308,-- Euro keine Lohnsteuer an, die eventuell übersteigenden 2.592,-- Euro werden mit maximal 259,20 Euro (gemäß § 33 (1) und § 67 (8) e EStG) versteuert. Es erfolgt keine Hinzurechnung zum laufenden Jahresbezug.

Wenn die / der Begünstigte das Prämienmodell in Anspruch genommen hat, ist bei einer Barabfindung die Prämie gemäß § 108a EStG von der Bundespensionskasse an das Finanzamt rück zu erstatten (Erträge, die bis zum Abfindungszeitpunkt durch Veranlagung der jährlichen Prämien erwirtschaftet wurden, bleiben erhalten).

Die staatliche Prämie können Sie mit dem Formular „Antrag auf Erstattung der Einkommensteuer (Lohnsteuer)“ beantragen. Übermitteln Sie dazu bitte das ausgefüllte und mit Datum unterfertigte Antragsformular der zuständigen Personalstelle/lohnverrechnende Stelle Ihres Dienstgebers zur Erfassung und Weiterleitung an die Bundespensionskasse.

Weiters erhalten Sie das Antragsformular bei jedem Finanzamt. Die Bundespensionskasse beantragt für Sie die Prämie und schreibt die Prämie Ihrem Pensionskassenkonto gut. Die Prämie erhöht somit Ihre zukünftige Pension.

Die gesetzliche Versicherungssteuer beträgt nur 2,5% der eingezahlten Beiträge.

Die Veranlagungserträge auf Ihrem Konto bei der Bundespensionskasse sind von der Kapitalertragssteuer befreit.

Aufgrund der aktuell geltenden Steuertarife und der aktuellen Abfindungsgrenze (16.500,-- Euro, Stand 2026) fällt bei diesen Abfindungen derzeit bis 13.539,-- Euro keine Lohnsteuer an, die eventuell übersteigenden 2.961,-- Euro werden mit maximal 296,10 Euro (gemäß § 33 (1) und § 67 (8) e EStG) versteuert.