Veranlagung

Eine Pensionskasse hat die Funktion, Begünstigten Zusatzpensionen zuzusagen und Zusatzpensionen an PensionistInnen bzw. Hinterbliebene auszuzahlen. Damit ist die Entgegennahme von Beiträgen und nach Abzug der Versicherungssteuer und Verwaltungskosten die Veranlagung dieser Beiträge am Kapitalmarkt verbunden.

Grundsätzlich werden die Begünstigten eines Dienstgebers in einer Veranlagungs- und Risikogemeinschaft (VRG) der Pensionskasse verwaltet bzw. deren Guthaben darin veranlagt. Eine VRG ist eine Verwaltungseinheit, die über den Bestand der Begünstigten die veranlagungs- und versicherungstechnischen Risken untereinander aufteilt.

Die Veranlagung des Vermögens erfolgt nach dem „allgemeinen Vorsichtsprinzip“. Dabei wird u.a. darauf geachtet, dass das Vermögen zum größtmöglichen Nutzen der Berechtigten veranlagt wird und die Sicherheit, Qualität, Liquidität und Rentabilität dieses Vermögens gewährleistet ist. Eine Mindestertragsgarantie ist zumeist nicht vorgesehen. Entnehmen Sie bitte der für Sie geltenden Rechtsgrundlage, ob die Mindestertragsgarantie auch in dem für Sie relevanten Pensionskassenmodell ausgeschlossen wurde.

Die Veranlagung unterliegt den Vorschriften des Pensionskassengesetzes (PKG).

Im Sinne einer effizienten und transparenten Erfolgskontrolle werden die Ergebnisse der Veranlagung laufend überprüft, analysiert und in den Gremien der Bundespensionskasse berichtet und diskutiert. Die generelle Steuerung des Portefeuilles in den VRGen erfolgt über die Benchmark (= strategischer Veranlagungsmix). Dabei ist sowohl auf Ertragsziele als auch auf die Vorgaben aus dem Risikomanagement Rücksicht zu nehmen. Die Vermögensverwaltung der Bundespensionskasse kann von den Benchmarkvorgaben in einem vorgegebenen Ausmaß taktisch abweichen, wobei jedenfalls Risikolimite zu beachten sind.

Der Veranlagungsmix der VRG verbindet unterschiedliche Assetklassen und -instrumente, wodurch das Gesamtrisiko verringert wird.

Die Bundespensionskasse ist bestrebt ethischen, ökologischen und/oder sozialen Kriterien Rechnung zu tragen.

Der Großteil der Vermögenswerte (Wertpapiere, Fondsanteile, Barmittel, sonstige Vermögenswerte) wird in einem Spezialfonds gemäß Investmentfondsgesetz gehalten, dessen Fondsmanager die Bundespensionskasse ist. Die VRGen sind auf Basis ihrer Vermögensallokation an diesem Spezialfonds beteiligt.

Der Vorstand erstattet dem Aufsichtsrat der Bundespensionskasse zumindest vierteljährlich Bericht.

Die Berechnung der ausgewiesenen Performance erfolgt auf Basis der Methode der Oesterreichischen Kontrollbank AG (OeKB) für Pensionskassen.

Der Diskussion um die Gestaltung des strategischen Veranlagungsmixes geht eine Überprüfung durch die Vermögensverwaltung und das Risikomanagement voran. Der Aufsichtsrat legt Risikolimits für die Veranlagung fest, deren Einhaltung laufend überprüft wird. Daraus ergibt sich eine klare Beschränkung für die Veranlagungsmöglichkeiten und -risken sowohl in der strategischen als auch in der tatsächlichen Vermögensallokation.

Der strategische Veranlagungsmix (Benchmark) wird für die Veranlagungs- und Risikogemeinschaft festgelegt. Dabei wird den Zielen Ertragsmaximierung und Einhaltung der Risikolimite gleichermaßen Rechnung getragen. Als Benchmarkindizes werden weitgehend marktübliche Indizes verwendet. Der strategische Veranlagungsmix wird regelmäßig überprüft und gegebenenfalls den Kapitalmarktverhältnissen angepasst. Diese Änderung des strategischen Veranlagungsmixes erfolgt zum Beispiel, wenn es zu einer Änderung der Annahmen kommt oder der Vermögenszuwachs eine weitere sinnvolle Streuung der Vermögenswerte nahelegt.

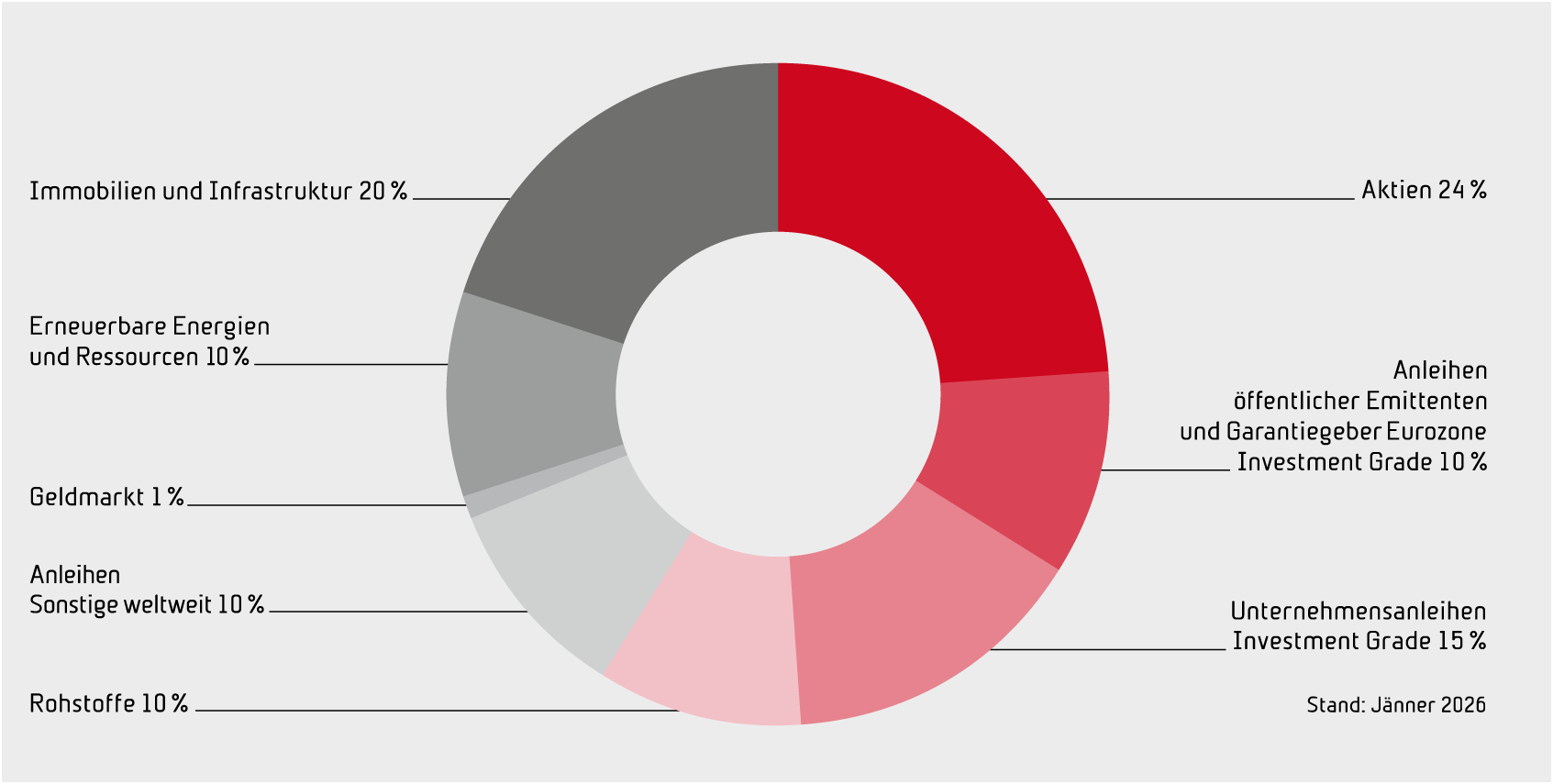

Strategischer Veranlagungsmix

Der strategische Veranlagungsmix (Benchmark) wird für die Veranlagungs- und Risikogemeinschaft festgelegt. Folgende Anlageklassen wurden vereinbart: 24 % Aktien, 10 % Anleihen öffentlicher Emittenten und Garantiegeber Eurozone Investment Grade, 15 % Unternehmensanleihen Investment Grade, 20 % Immobilien und Infrastruktur, 10 % Anleihen Sonstige weltweit, 10 % Erneuerbare Energien und Ressourcen, 10 % Rohstoffe, Geldmarkt 1 %. (Stand Jänner 2026)

Die Vermögensverwaltung der Bundespensionskasse darf in gewissen Bandbreiten von den strategischen Grundvorgaben für den Veranlagungsmix (Benchmarkgewichten) abweichen. Diese Abweichungsbänder werden für die Veranlagungs- und Risikogemeinschaft und für jede Anlageklasse festgelegt. Auch bei einer Abweichung von den Benchmarkgewichten sind jedenfalls die Risikolimite zu beachten.

Die Auswahl von extern gemanagten Publikumsfonds erfolgt durch das Vermögensmanagement der Bundespensionskasse. Als institutioneller Anleger bekommt die Bundespensionskasse, zugunsten des Vermögens der Veranlagungs- und Risikogemeinschaft, durchwegs attraktive Konditionen bei externen Fondsgesellschaften.

In Immobilien und Rohstoffe wird ausschließlich indirekt veranlagt. Die Immobilienveranlagung erfolgt über ausgewählte Immobilienfonds, die von externen Managern verwaltet werden. Die Rohstoffveranlagung erfolgt über Fonds oder Indexzertifikate. Das Anlageuniversum für Rohstoffe ergibt sich daher im Wesentlichen aus den etablierten Marktindices, wie z.B. dem Dow Jones UBS Rohstoff Index, die börsengehandelte Rohstoffe abbilden. Investitionen in Immobilien und Rohstoffe erfolgen vor allem zur teilweisen Absicherung gegen Inflation sowie zur Diversifikation der Portfoliorisiken. Bei der Veranlagung ist die Bundespensionskasse bestrebt ethischen, ökologischen und sozialen Kriterien Rechnung zu tragen.

Die Berechnung der ausgewiesenen Performance erfolgt auf Basis der Methode der Oesterreichischen Kontrollbank AG (OeKB) für Pensionskassen. Die Performanceinformation finden Sie jährlich in Ihrer Jahresinformation, die Ihnen etwa zur Jahresmitte des Folgejahres (nach Beschlussfassung über den Jahresabschluss) zugesandt wird. Mit der jährlichen Veranlagungsinformation bzw. mit der Information über die Einbeziehung in die Bundespensionskasse erhalten Sie ein Passwort, mit dem Sie spätestens sechs Wochen nach Quartalsende in einem passwortgeschützen Bereich (zum Login-Bereich klicken Sie hier) die Performance und Veranlagungsstruktur im abgelaufenen Quartal abfragen können.

Die Veranlagung ist grundsätzlich langfristig ausgerichtet, wird jedoch durch die gesetzlichen Bestimmungen in Jahresperioden zerteilt (Geschäftsjahr), wodurch es auf Grund der jeweiligen Kapitalmarktsituation systembedingt zu Schwankungen der Veranlagungsergebnisse kommt. Aufgrund dieser Schwankungen, aber auch aufgrund von versicherungstechnischen Risken (z.B. Änderungen der Wahrscheinlichkeiten für Berufsunfähigkeit oder der Sterblichkeit), können die Ansprüche der Begünstigten in der Bundespensionskasse steigen, gleich bleiben oder sinken.

Die Veranlagungserträge in der Pensionskasse sind von der Kapitalertragsteuer befreit.